Qu’est-ce qu’un prêt relais et pourquoi devient-il risqué en 2025 ?

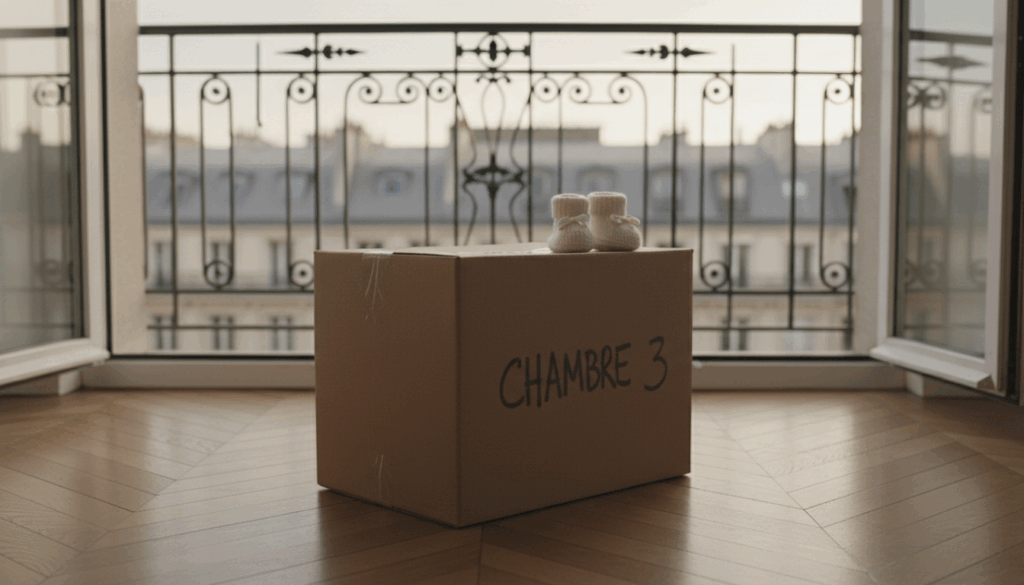

Acheter avant d’avoir vendu : le prêt relais a longtemps été l’outil « passe-pont » des propriétaires pressés. En 2025 pourtant, cet emprunt court terme redevient délicat : marché inégal, délais de vente étirés, pression sur les prix… À Paris, près d’un vendeur sur cinq revend à perte. Voici, sans détours, comment fonctionne un prêt relais, pourquoi il se complique cette année, et par quoi le remplacer intelligemment.

Le prêt relais, comment ça marche (vraiment)

Un prêt relais est un crédit à court terme qui vous avance une partie de la valeur de votre logement actuel en attendant sa vente. La banque se fonde sur une estimation professionnelle pour prêter une fraction du prix net vendeur : souvent entre 50 % et 80 % selon les établissements et la qualité du dossier. Le prêt est in fine : vous ne remboursez que les intérêts intercalaires pendant la durée du relais, puis le capital est soldé à la vente. La durée standard est de 12 mois, prolongeable une fois (jusqu’à 24 mois) sous conditions.

Exemple (indicatif) : bien estimé 400 000 €, relais à 60 % = 240 000 €. À 4,5 % d’intérêts, cela représente ~900 € d’intérêts par mois, soit ~10 800 € sur 12 mois, hors assurance et frais.

Pourquoi devient-il risqué en 2025 ?

1. Une dépendance extrême à la vitesse de vente

Le relais ne pardonne pas les retards. Si votre bien ne se vend pas assez vite ou au prix estimé, les intérêts s’accumulent, l’échéance approche et la banque exige le remboursement à terme. Cela incite à brader pour éviter un défaut ou une prolongation coûteuse.

2. Un coût supérieur à un prêt classique

Les taux des prêts relais restent plus élevés qu’un crédit amortissable standard et s’accompagnent de frais annexes (assurance, dossier, garantie). Sur 9 à 18 mois, la facture grimpe vite, surtout si la vente s’éternise.

3. Un marché inégal, des vendeurs fragilisés

Le marché 2025 est contrasté : baisse modérée au national, stabilisation par endroits et rares hausses locales. Cette dispersion complique les estimations et augmente le risque d’écart entre la valeur espérée et le prix réellement obtenu. À Paris, où les prix restent sous leur pic pré-2021, près d’un vendeur sur cinq revend à perte ; dans ce contexte, adosser son achat à une vente aléatoire multiplie le risque.

Les signaux à surveiller avant de signer

- Liquidité locale : volume d’acheteurs, délais de vente du segment (appartement familial, studio, maison de ville).

- Écart estimation/offres : testez le marché avec une mise en ligne « sérieuse » avant de débloquer le relais.

- Trésorerie tampon : simulez 12 à 18 mois d’intérêts + charges courantes + éventuelle décote à la revente.

- Plan B documenté : que se passe-t-il si la vente n’aboutit pas dans les temps ?

Alternatives plus sereines en 2025

| Solution | Principe | Coût du financement | Dépend de la vente du bien | Délai / Flexibilité | Pour qui |

|---|---|---|---|---|---|

| Vente longue | Compromis avec délai étendu avant acte (et parfois occupation post-vente convenue) | Faible (pas d’intérêts de relais) | Non pendant le délai | Négociable (souvent 4–6 mois) | Vendeurs/acheteurs synchronisés |

| Prêt achat-revente | Prêt global qui intègre le remboursement de l’ancien crédit et l’achat du nouveau | Modéré à élevé selon banque | Moins sensible qu’un relais nu | Durées plus souples | Propriétaires avec bon profil |

| Achat avec clause suspensive de vente | Vous achetez, mais l’achat est subordonné à la vente de votre bien | Très faible | Oui, mais vous ne payez pas si la vente échoue | Délai contractuel | Marchés lents, profils prudents |

| Échange immobilier définitif (Béa) | Permutation des propriétés entre propriétaires, avec compensation (soulte) et acte notarié | Droits et frais optimisés | Non (pas d’attente de vente à un tiers) | Rapide, calendrier commun | Propriétaires voulant sécuriser le mouvement sans relais |

Chez Béa, l’échange définitif permet de calibrer la soulte au plus juste et de sécuriser les délais, sans intérêts intercalaires ni dépendance à une mise en vente incertaine.

Questions fréquentes (FAQ)

Le prêt relais finance-t-il 100 % de mon futur achat ?

Non. Il avance une fraction (50–80 %) de la valeur de votre bien actuel. Le solde est couvert par votre apport et/ou un prêt amortissable classique.

Que se passe-t-il si je ne vends pas à temps ?

À l’échéance, la banque peut exiger le remboursement du capital relais. Sans solution, vous devrez prolonger (si possible, à coût supplémentaire), baisser le prix… voire vous exposer à une vente contrainte.

Pourquoi l’échange immobilier réduit-il le risque ?

Parce qu’il supprime la condition de trouver un acheteur tiers. Vous échangez avec un autre propriétaire, la soulte remplace le relais et l’acte est réalisé à date convenue, ce qui stabilise le budget et le calendrier.

Notre avis Béa en 2025

Le prêt relais n’est pas « mort », mais il a perdu son avantage-risque dans un marché qui se normalise lentement et reste hétérogène. Coûts intercalaires, aléas de revente, décotes locales : tout concourt à le rendre plus fragile pour un ménage standard. La tendance est claire : privilégier des montages qui décorrèlent l’achat de la vente (vente longue bien ficelée, achat-revente structuré, ou mieux : échange immobilier définitif), afin d’avancer sans brûler de cash ni brader son patrimoine.

Encadré pratique : checklist express avant toute décision

- Deux estimations écrites (notaire + agence) et un scénario conservateur (prix -5 % à -10 %).

- Simulation 12–18 mois d’intérêts intercalaires + assurance.

- Clause d’occupation ou vente longue négociée si vous vendez avant d’acheter.

- Option échange explorée sur Béa si vous avez des critères compatibles (zone, typologie, budget soulte).