Béa lance sa nouvelle application d’échange de biens entre propriétaires pour fluidifier le marché immobilier

Paris le 23 janvier 2024 – Alors que le marché de l’immobilier connaît une crise historique, Béa lance une application inédite (www.bea.immo) dont la vocation est de proposer aux propriétaires une nouvelle forme de transaction immobilière : l’échange de biens définitif.

Véritable alternative à l’achat/vente classique, l’échange – technique parfaitement légale et encadrée* – permet d’enjamber les blocages du marché et les problématiques de financement plus complexes que jamais, en faisant directement « matcher » les biens des propriétaires entre eux, sans contrainte et sans engagement. À la clé, un gain de temps et d’énergie considérable, un accès à de nombreuses offres de biens exclusives et des frais de notaire réduits jusqu’à 60% !

« Alors que le marché immobilier est actuellement particulièrement déstabilisé et bloqué par le croisement de différents facteurs, les propriétaires repoussent au maximum leurs projets immobiliers, à l’achat comme à la vente. Pourtant, 17% des Français déclarent avoir des projets immobiliers à court-terme (+4% par rapport à 2022). L’appétit des propriétaires est toujours présent et il est urgent de leur offrir de nouvelles solutions qui représentent aussi une contribution à la normalisation du marché » a déclaré Frédéric Kopp CEO et fondateur de Béa.

L’échange : une nouvelle manière d’envisager l’immobilier

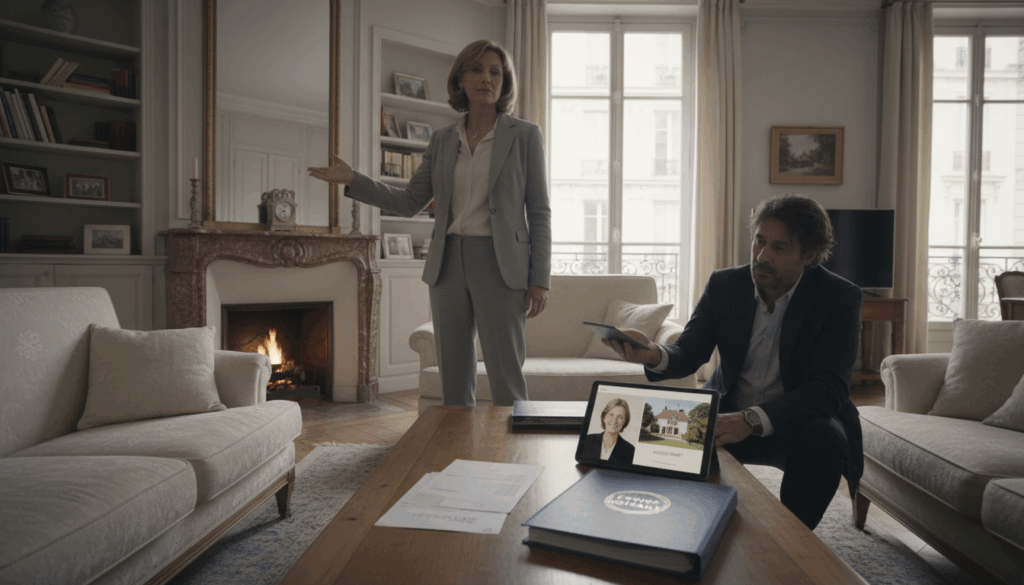

Pour ce faire, Béa lance la première plateforme d’échange de biens immobiliers entre propriétaires, sur le modèle des applications de rencontre. Le principe est simple : les propriétaires qui se connectent sur Béa créent leur profil et mettent en ligne leur bien sans aucun engagement. Ils peuvent ainsi avoir accès aux offres exclusives d’autres propriétaires qui ne sont pas encore disponibles sur le marché traditionnel de l’achat/vente.

S’ils sont intéressés réciproquement par leurs biens, ils « matchent » et Béa les accompagne de A à Z dans leurs démarches jusqu’à la remise respective des clés. Dans le cas où les biens n’ont pas la même superficie et donc la même valeur, l’acquéreur du bien le plus coûteux verse au vendeur le différentiel de prix entre les deux biens. En plus de débloquer des situations et de réaliser un gain de temps important, cette forme de transaction permet à l’acquéreur d’économiser jusqu’à 60% de frais de notaire par rapport à une transaction classique.

Frédéric Kopp a ajouté : « L’objectif de Béa est d’offrir aux propriétaires une nouvelle alternative pour les aider à réaliser leur projet. Au delà des frais de notaires réduits, l’échange permet d’économiser l’argent et l’énergie que prend un prêt relais. Il permet aussi de gagner du temps en réalisant l’achat et la vente en un seul acte ou encore de gagner en sérénité, que ce soit sur les délais ou sur le démarchage commercial qu’on subit quand on vend. Après deux premières années dédiées au développement de notre produit, nous sommes très heureux de lancer la première application de rencontre immobilière uniquement réservée aux propriétaires. »`

`

* L’échange immobilier est inscrit dans l’article 684 du CGI et 1594D du CGI